27.02.2023 10:55

BIK: Kredyty mikrofirm czeka niewielkie odbicie

Czynniki, które stymulowały akcję kredytową mikrofirm w 2021, w 2022 roku obróciły się przeciwko niej. W rezultacie sprzedaż kredytów dla mikroprzedsiębiorstw spadła o 12 proc., a ich portfel kredytowy obniżył się o 1 mld zł do 73,2 mld zł – wynika z danych BIK. Miniony rok okazał się lepszy jedynie od początku pandemii. Ale gorzej już nie będzie, w tym roku analitycy BIK spodziewają się odbicia finansowania mikrobiznesu.

Podmioty, w których pracuje od 1 do 9 osób, to najliczniejsza grupa przedsiębiorstw w Polsce. Stanowią 97 proc. wszystkich firm i odpowiadają za niemal połowę krajowego PKB. Zatrudniając ok. 4,2 mln osób[i], są miejscem pracy dla więcej niż co czwartego aktywnego zawodowo Polaka. Ich finanse często też przenikają się z prywatnymi budżetami właścicieli. BIK sprawdził jak minął im 2022 rok. Niestety, pod względem wartości nowo zaciąganych kredytów i jakości spłaty zadłużenia, nie najlepiej. W porównaniu do 2021 r. akcja kredytowa dla mikrofirm spadła o 12 proc., a wartość portfela kredytowego obniżyła się z 74,2 do 73,2 mld zł. Do stanu sprzed dwóch lat wrócił odsetek złych kredytów. Zobowiązania, których obsługa spóźnia się o min. 90 dni stanowiły 16,4 proc. wobec 14,9 proc. na koniec 2021 r.

- Na sytuację na rynku kredytów dla mikrofirm w 2022 duży wpływ miało otoczenie makroekonomiczne, szczególnie wysoki poziom niepewności, wojna w Ukrainie, spowolnienie gospodarcze oraz rosnąca inflacja. W ślad za tym poszedł wzrost cen surowców i źródeł energii oraz restrykcyjna polityka monetarna. Stopa referencyjna NBP została podwyższona do 6,75 proc., poziomu nie widzianego od ponad 20 lat. Przyhamował wzrost gospodarczy, z 6,8 proc. w 2021 obniżył się w 2022 r. do 4,9 proc. I tak stopy procentowe i tempo zmian PKB, które stymulowały akcję kredytową mikrofirm w roku 2021, tym razem obróciły się przeciwko niej – wyjaśnia prof. Waldemar Rogowski, główny analityk Grupy BIK.

– Wyraźnie można zauważyć zależność między ścieżką podwyżek stóp procentowych, a obniżką dynamiki akcji kredytowej i z czasem również sprzedaży poszczególnych branż – dodaje.

Bardzo znaczący spadek finansowania kredytem działalności produkcyjnej i handlowej

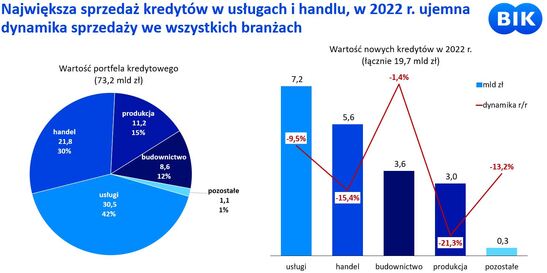

W największym stopniu obniżyła się sprzedaż kredytów dla branży produkcyjnej oraz handlowej, o ponad 21 proc. i powyżej 15 proc. O niecałe 10 proc. zmalała ich wartość dla firm usługowych. Kredyty budownictwa na tym tle pozostały niemal bez zmian, spadek wyniósł jedynie 1,4 proc.

Usługi to największy odbiorca bankowego finansowania. Ich kredyty (30,5 mld zł) stanowią ponad 40 proc. całego portfela mikrofirm o wartości 73,2 mld zł. Drugi pod tym względem jest handel z 30 proc. udziałem i sumą kredytów bliską 22 mld zł, dalej produkcja 15 proc. (11,2 mld zł) oraz budownictwo 12 proc. (8,6 mld zł). Na pozostałe branże przypada ponad 1 proc. portfela.

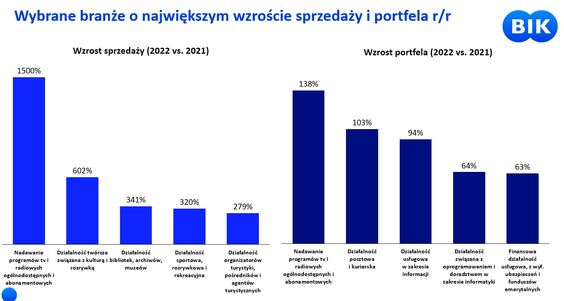

- Rozkład kredytów to odzwierciedlenie struktury drobnego biznesu, który koncentruje się właśnie wokół usług i handlu. Spadek zeszłorocznej akcji kredytowej byłby jeszcze głębszy, gdyby nie fakt, że wysokim apetytem kredytowym wykazały się odbudowujące popyt po pandemii grupy firm usługowych. Po finansowanie sięgały głównie podmioty działające w kulturze, rozrywce, sporcie i turystyce. Wartość zaciąganych przez nie kredytów, w porównaniu z 2021 r., wzrosła o kilkaset procent – zwraca uwagę Sławomir Nosal, kierownik Zespołu Analiz Portfelowych w Grupie BIK.

Branże, które się rozwijają chętnie pożyczają

Jeśli chodzi jednak o wartość portfeli kredytowych, to najbardziej zyskały one w przypadku firm medialnych skupionych na nadawaniu programów radiowych i telewizyjnych, przedsiębiorstw kurierskich, podmiotów oferujących usługi w zakresie informacji, gdzie mieści się m.in. zarządzenie stronami internetowymi oraz firm informatycznych i pośredników finansowych. - Zmiany potrafiły przekraczać nawet 100 proc. i z pewnością są wyrazem korzystnej koniunktury w tych działach gospodarki – zauważa Sławomir Nosal.

Nie każdy mikroprzedsiębiorca jest zainteresowany dodatkowym finansowaniem

Korzystanie z kredytów w segmencie mikrofirm nie jest jednak wcale zjawiskiem powszechnym. Średnio w kredyt zaangażowanych jest 17 proc. podmiotów i to zwykle pod warunkiem, że mają już kilkuletni staż. W grupie firm 3-5 letnich zdarza się spłacać kredyt 12-16 procentom podmiotów. Ale gdy firma ma 12 lat i więcej, odsetek ten jest już niemal dwa razy wyższy, po kredyt sięga co najmniej co czwarty biznes.

Fakt, że kredyt firmowy jedynie w 17 proc. przypadków jest źródłem finansowania działalności mikroprzedsiębiorstw ma swoje przyczyny. - Z jednej strony są to nadal trudne do spełnienia wymagania banków, które część właścicieli mikrofirm omija zadłużając się na rozwój biznesu jako osoby prywatne, biorąc pożyczki hipoteczne, czy nawet kredyty konsumpcyjne. Ewentualnie wspomagają firmę wykorzystując leasing. Z kolei, gdy pomysł na działalność opiera się na kapitale intelektualnym nie ma po prostu potrzeby korzystania z kredytu bankowego. Często też jednak skupienie się na przetrwaniu tu i teraz sprawia, że nie ma miejsca na myślenie o rozwoju i kredycie – wyjaśnia prof. Rogowski.

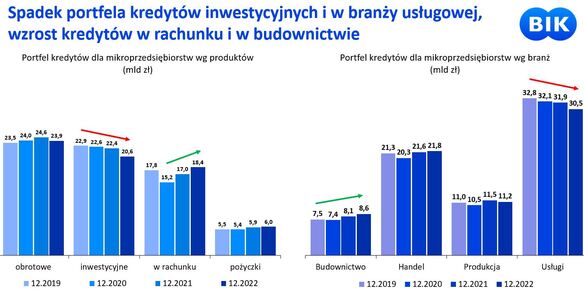

W ostatnich latach warunki do planowania inwestycji nie były też szczególnie sprzyjające. Dobitnie pokazuje to zapoczątkowany już w 2019 r. trend spadkowy na portfelu kredytów inwestycyjnych. Jeśli chodzi o kredyty obrotowe ulegają one nieznacznym wahaniom. - W górę idzie jedynie suma kredytów w rachunku, co akurat może być przejawem prób poprawy pogarszającej się płynności finansowej – zwraca uwagę Waldemar Rogowski.

Zaległości wobec dostawców bardziej powszechne niż wobec banków

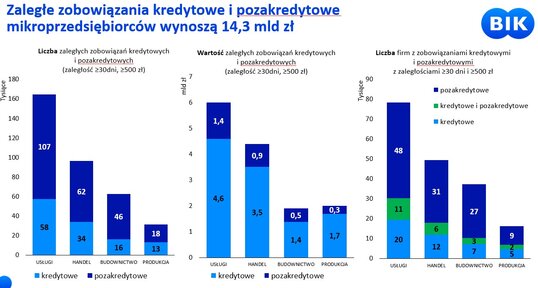

Na koniec minionego roku, suma zaległych zobowiązań kredytowych, według definicji informacji gospodarczej, opóźnionych o min. 30 dni płatności na co najmniej 500 zł, wyniosła 11,2 mld zł. Zaległości ciążyły na 121 tys. przedsiębiorstw. W prowadzącym rejestr dłużników Biurze Informacji Gospodarczej InfoMonitor wartość zgłoszonych przez wierzycieli długów mikrofirm przekroczyła 4,6 mld zł.

- A, że łatwiej odmówić zapłaty innemu przedsiębiorcy niż bankowi, najlepiej pokazuje fakt, że pozakredytowych niesolidnych dłużników jest niemal trzy razy więcej, niż kredytowych. Nie ma wątpliwości, że warto sprawdzać partnerów biznesowych przed podpisaniem umowy, szczególnie gdy zakłada się sprzedaż z odroczonym terminem płatności. Konsekwencje uwikłania się w relacje z niesolidnym kontrahentem mogą poważnie zachwiać płynnością finansową. Niestety w obecnych warunkach takie ryzyko jest wyższe – przestrzega prof. Waldemar Rogowski

Najtrudniej o solidność płatniczą firm i konsumentów w woj. zachodniopomorskim i lubuskim

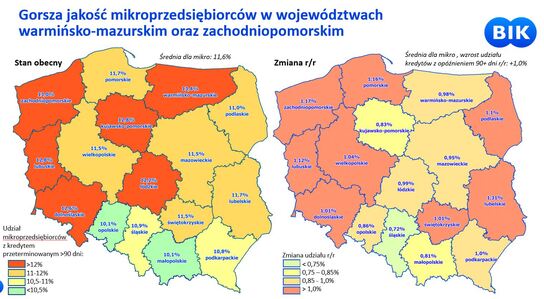

Spowolnienie gospodarcze w 2022 roku przyczyniło się nie tylko do spadku akcji kredytowej, ale również do pogorszenia jakości obsługi kredytów przez mikroprzedsiębiorców. Odsetek złych kredytów, czyli opóźnianych o min. 90 dni wzrósł w 2022 r. z 14,9 do 16,4 proc. Z kolei udział mikroprzedsiębiorstw z takimi kłopotami podwyższył się z 10,6 proc. do 11,6 proc.

Najwyższy odsetek biznesów z problemami w spłacie kredytów występuje w województwach: warmińsko-mazurskim, zachodniopomorskim, kujawsko-pomorskim, lubuskim i dolnośląskim.

- Fakt, że finanse mikrobiznesów niemal w 80 proc. są silnie powiązane z prywatnymi finansami ich właścicieli sprawia, że zachowania mikroprzedsiębiorców odwzorowują moralność płatniczą konsumentów. Polska zachodnia i północna płaci gorzej niż solidniejsza Polska południowo-wschodnia – zwraca uwagę Sławomir Nosal.

Nie wszystkim udają się zmagania z rynkiem i mimo ambitnych planów i podjętych wcześniej zobowiązań, kończy się na zawieszeniu lub zamknięciu działalności. Na koniec ub.r. ponad 64 tys. nieaktywnych mikrofirm miało nadal do spłaty 8,25 mld zł kredytów. Losy tych kredytów nie wyglądają najlepiej, obsługa bez opóźnień udaje się jeszcze dwóm na pięć firm, jednak wartościowo w terminie do kas banków wraca mniej niż co piąta złotówka.

Prognoza dla akcji kredytowej mikrofirm na 2023 rok

Mimo, że jak wynika z badań dla BIG InfoMonitor, dla mikroprzedsiębiorców szczytem optymizmu stało się założenie, że w tym roku nie będzie gorzej niż w zeszłym, analitycy Grupy BIK przewidują, iż skierowana do mikrofirm akcja kredytowa wypadnie lepiej. W miejsce niecałych 16,3 mld zł kredytów udzielonych w 2022 r., tym razem banki pożyczą ok. 18,7 mld zł. Wartość kredytów inwestycyjnych powinna być wyższa o 10 proc. i wynieść 3,16 mld zł, choć zwiększone zainteresowanie będzie tu zauważalne dopiero w drugim półroczu. Sprzedaż kredytów obrotowych i w rachunku bieżącym wzrośnie o 15 proc. i sięgnie 15,5 mld zł.

- Za lepszymi perspektywami dla rynku kredytów dla mikrofirm przemawia bardzo prawdopodobny proces dezinflacji, brak dalszych podwyżek stóp procentowych oraz spowolnienie wzrostu gospodarczego, w miejsce spodziewanej wcześniej głębokiej recesji. W przypadku mikroprzedsiębiorstw, dla których normą jest praca na B2B oraz przenikanie budżetów firmowych z prywatnymi, nie bez znaczenia jest też tylko nieznaczny wzrost poziomu bezrobocia – wyjaśnia prof. Waldemar Rogowski.

[i] GUS, Pracujący i wynagrodzenia w gospodarce narodowej (dane ostateczne) w 2020 r.

Załączniki

Aleksandra Stankiewicz-Billewicz

Menedżer ds. Relacji z mediami

Biuro Informacji Kredytowej

+48 22 348 4131

+ 48 512 164 131

aleksandra.stankiewicz-billewicz@bik.pl