03.12.2019 15:33

Nowe technologie sposobem na bezpieczeństwo firm i ich klientów

Skala zagrożeń, takich jak defraudacje środków finansowych czy wyłudzenia kredytów, to jedno z kluczowych wyzwań, z jakimi mierzą się firmy na całym świecie. Potwierdza to dwóch na pięciu respondentów międzynarodowego badania, zrealizowanego przez Instytut Forrester Consulting. Zaledwie co siódmy badany w regionie określa poziom zabezpieczeń stosowanych przez swoją firmę jako dobry. W obliczu rosnącej liczby cyberprzestępstw, biznes dostrzega potrzebę inwestowania w efektywny system do zapobiegania wyłudzeniom. Na blisko 900 ankietowanych firm z Europy, Bliskiego Wschodu oraz Afryki (EMEA), Polska jest w czołówce krajów, które są najlepiej przygotowane do walki z cyberoszustwami. Najnowsza technologia, zastosowana na naszym rodzimym rynku, to Platforma Antyfraudowa BIK - już uchroniła sektor bankowy przed utratą 147 mln zł.

Walka z cyberzagrożeniami i poszukiwanie skutecznych rozwiązań to współczesne wyzwania stojące przed globalnym bezpieczeństwem. Przyspieszenie rozwoju informatycznego, dostęp do nowych technologii oraz przeobrażenia społeczne, wpływają na coraz bardziej wyrafinowane sposoby działania przestępców, w tym także w obszarze wyłudzeń finansowych. Skala nadużyć finansowych jest ogromna, a najbardziej dotkliwym ich skutkiem jest utrata zaufania klientów, dlatego wiele firm na całym świecie dostrzega konieczność inwestowania w nowoczesne technologie, aby skutecznie chronić interesy swoich klientów i przeciwdziałać wyłudzeniom finansowym. Okazuje się jednak, jak potwierdza badanie Instytutu Forrestera, że większa część przedstawicieli biznesu nadal zapobiega wyłudzeniom głównie w sposób tradycyjny i proceduralny. Wśród największych wyzwań z jakimi zmagają się firmy najczęściej wymieniane są: trudności w nadążeniu za zmieniającymi się schematami wyłudzeń, złożoność cyberzagrożeń, jakość danych oraz umiejętny balans pomiędzy uciążliwymi działaniami prewencyjnymi a satysfakcją klienta.

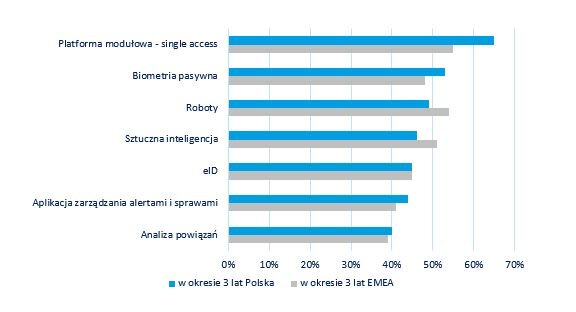

Firmy dostrzegają potrzebę zastosowania automatyzacji technologicznych, dlatego niemal 60% badanych planuje w nadchodzących latach stale rosnące budżety na współpracę z dostawcami technologii i usług w zakresie budowy kompleksowych rozwiązań autentykacyjnych i prewencyjnych, z czego ponad połowa firm z regionu EMEA w najbliższych trzech latach deklaruje inwestycje w rozwiązania z zakresu sztucznej inteligencji.

Rys: Planowane inwestycje w systemy antyfraudowe w regionie Europy, Bliskiego Wschodu i Afryki (EMEA) w porównaniu do Polski. Badanie Instytutu Forrester Consulting, na zlecenie Experian, 2019 r.

Platforma Antyfraudowa BIK

Polska jest jednym z niewielu krajów, które podeszły do tego tematu systemowo. Potwierdza to wynik badania Instytutu Forrestera, który wymienia Polskę pośród Wielkiej Brytanii, Włoch oraz połączonych rynków Austrii i Niemiec, jako grupę krajów o wysoko zoptymalizowanym poziomie stosowanych metod prewencji w walce przeciw cyberzagrożeniom w stosunku do innych europejskich sąsiadów.

Na postęp w dziedzinie zarządzania ryzykiem wyłudzeń w sektorze finansowym w Polsce przekłada się unikatowa usługa systemowa Biura Informacji Kredytowej. U jej podstaw stoi najnowsza technologia, a w szczególności innowacyjne podejście - współdzielenie informacji o nadużyciach pomiędzy wszystkimi uczestnikami wspólnego systemu, co ma istotne znaczenie dla skutecznej ochrony przed nadużyciami.

W oparciu o tak zdefiniowany cel, powstała inicjatywa wprowadzania zintegrowanej Platformy Antyfraudowej BIK, która chroni przed najczęstszymi formami wyłudzeń. Sercem stworzonego przez BIK systemu antyfraudowego, są nowatorskie technologie „Hunter” oraz „FraudNet”, należące do firmy Experian, światowego lidera usług informatycznych i zarządzania danymi.

Rozwiązanie to potwierdziło swoją skuteczność. Od czasu jego pierwszego uruchomienia, czyli od listopada 2017 r., Platforma Antyfraudowa BIK uchroniła już sektor bankowy przed wyłudzeniami na ponad 147 mln zł.

- Platforma Antyfraudowa BIK, to inicjatywa, która realizuje ideę szerokiego objęcia ochroną przed nadużyciami całego rynku finansowego w Polsce. To wyjątkowe rozwiązanie z punktu widzenia zastosowania nowoczesnych technologii, ale przede wszystkim przynoszące korzyść dla całego rynku – mówi dr Mariusz Cholewa, prezes zarządu BIK.

- Żyjemy w świecie, w którym przestępcy działają coraz częściej pod postacią hakerów, a naruszenie naszej prywatności i własności odbywa się w przestrzeni internetowej. Platforma to odpowiedź BIK na długofalowe działanie, zmierzające do zapewnienia bezpieczeństwa zarówno instytucjom sektora finansowego, ale także odpowiedzialność za klienta indywidualnego – podkreśla prezes BIK.

Powodzenie tego rozwiązania i jego prewencyjny charakter wynika m.in. z wzajemnego ostrzegania się jego uczestników o podejrzanych przypadkach, niosących ze sobą ryzyko nadużycia. Współpraca jest zatem kluczem do sukcesu w walce z ograniczeniem strat zarówno po stronie pojedynczego klienta, instytucji, jak i wzmocnienia ochrony sektorowej.

- Wpływ na skuteczne przeciwdziałanie wyłudzeniom finansowym ma zastosowanie najnowszych technologii, integracja systemów oraz automatyzacja procesów. Systemy Hunter i FraudNet firmy Experian to zaawansowane i sprawdzone rozwiązania charakteryzujące się wydajnością i automatyzacją procesów. Ich zastosowanie w Platformie Antyfraudowej BIK współtworzy system kompletny i gotowy na wyzwania ery cyfrowej - tłumaczy Marek Miller, dyrektor zarządzający Experian, w regionie Europy Centralnej.

Świadomość istnienia cyberzagrożeń jest coraz większa, jednak przed decydentami świata biznesu rysuje się perspektywa nieustającej pracy w przygotowywaniu swoich organizacji i klientów na rzecz wzmocnienia ochrony przed cyberatakami. Na dziś, gwarancją powodzenia w powstrzymywaniu ataków online stają się rozwiązania platformowe i innowacyjne technologicznie, pozwalające w czasie rzeczywistym łączyć różne środowiska, wykorzystujące potencjał, jaki stwarza wymiana danych pomiędzy uczestnikami spójnego, zintegrowanego systemu, także dla podmiotów pochodzących z różnych gałęzi rynku. Firmy, poprzez zastosowanie mechanizmów ochrony, nie tylko mogą w ten sposób zidentyfikować i zredukować straty finansowe oraz niefinansowe będące konsekwencją nadużyć, ale także zapewnić odpowiedni poziom bezpieczeństwa swoich klientów. Współodpowiedzialność za zarządzanie cyberryzykiem nie powinno obecnie podlegać kalkulacji wobec nadrzędnej wartości, jaką jest poczucie bezpieczeństwa wszystkich uczestników rynku finansowego.