23.11.2017 09:35

BIK: Będzie więcej kredytów dla mikroprzedsiębiorstw

Z ponad 2 mln aktywnych działalności gospodarczych prowadzonych w Polsce, aż 96% stanowią tzw. mikroprzedsiębiorstwa, czyli firmy zatrudniające do 9 pracowników. Mikrofirmy są ważnym segmentem polskiej gospodarki – tworzą miejsca pracy dla 1/3 pracowników sektora prywatnego, generują 30% PKB Polski i co roku zaciągają jako przedsiębiorcy kredyty w bankach na ponad 20 mld zł. Z prognoz analityków Biura Informacji Kredytowej wynika, że w 2017 r. kwota finansowania zewnętrznego mikroprzedsiębiorstw powinna przekroczyć 21 mld zł. Wartość udzielonych kredytów po dziewięciu miesiącach br. wskazuje, że banki udzieliły mikroprzedsiębiorcom kredytów o wartości ponad 8 proc. wyższej, niż w tym samym okresie przed rokiem.

Mikroprzedsiębiorcy, w myśl art. 104 ustawy o swobodzie działalności gospodarczej, to przedsiębiorca, który w co najmniej jednym z dwóch ostatnich lat obrotowych zatrudniał średnio na rok mniej niż 10 pracowników oraz osiągnął roczny obrót netto ze sprzedaży towarów, wyrobów i usług oraz operacji finansowych nie przekraczający równowartości w złotych 2 mln euro lub sumy aktywów jego bilansu sporządzonego na koniec jednego z tych 2 lat nieprzekraczający równowartości w złotych 2 mln euro.

Mikrofirmy w liczbach

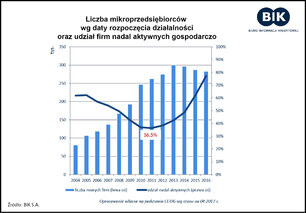

Liczba mikroprzedsiębiorstw wzrasta z roku na rok, jak wynika z danych GUS, w stosunku do 2010 roku, zwiększyła się o 16,8%. Rozwój firm w tym segmencie potwierdza również wzrost wskaźników w przychodach (37,4%) oraz zatrudnieniu (13,7%). Natomiast wynik finansowy tych firm kształtuje się na stałym poziomie.*

Jak przyznają sami przedsiębiorcy, perspektywa rozwoju firmy powoduje konieczność sięgnięcia po zewnętrzne źródła finansowania. Okazuje się jednak, że około połowa polskich mikroprzedsiębiorców nie myśli o zwiększeniu skali swojej działalności i o rozwoju. Koncentrują się oni bowiem na teraźniejszości, niekiedy skupiając się głównie na przetrwaniu.

Specyfika branżowa a finansowanie

Postawa wobec kredytowania może wynikać ze struktury mikroprzedsiębiorstw i specyfiki poszczególnych rodzajów prowadzonej działalności. Sami przedsiębiorcy potwierdzili, w badaniu opinii przeprowadzonym przez Keralla Research na zlecenie BIK**, że absorbcja finansowych środków zewnętrznych jest związana z typem prowadzonego biznesu. O ile firmy produkcyjne wskazywały, że bez leasingu i kredytu rozwój ich firm byłby czasem wręcz niemożliwy, o tyle firmy usługowe częściej podają, że prowadząc biuro projektowe, czy świadcząc usługi edukacyjne nie mają zbyt wielu obszarów, które wymagałyby tak dużych nakładów żeby zaciągać kredyt bankowy. Około 40% badanych firm wykazało, że nie wspierają się zewnętrznymi środkami, gdyż preferują prowadzenie biznesu w sposób ewolucyjny i stopniowe rozwijanie go (lub nawet nie) w oparciu o wypracowane zyski.

Inaczej jest w przypadku branży HORECA[1], w której przedsiębiorcy kredytują się intensywniej poza sezonem, bo jak argumentują, inaczej trudno byłoby im przetrwać na rynku, podczas gdy w sezonie wszystkie zaległości regulują na czas. Reprezentanci branż: budowlanej i transportowej również wskazywali na czynnik sezonowości oraz opóźnień w płatnościach, co w praktyce wymusza posiłkowanie się zewnętrznym pieniądzem.

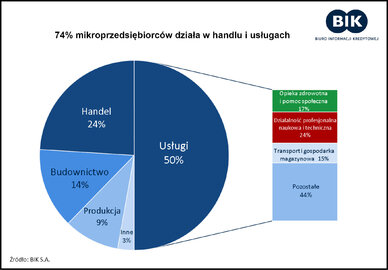

Patrząc na strukturę mikrofirm, połowa z nich funkcjonuje w sektorze usługowym, niewymagającym dużych nakładów finansowych i inwestycyjnych. Jednak niezmiernie ważną kwestią dla drugiej części firm z tego sektora jest zapewnienie finansowania działalności bieżącej oraz planów inwestycyjnych.

Patrząc na strukturę mikrofirm, połowa z nich funkcjonuje w sektorze usługowym, niewymagającym dużych nakładów finansowych i inwestycyjnych. Jednak niezmiernie ważną kwestią dla drugiej części firm z tego sektora jest zapewnienie finansowania działalności bieżącej oraz planów inwestycyjnych.

Profil kredytowy mikro przedsiębiorcy

Większość badanych firm, przyznało, że korzysta z finansowania zewnętrznego a środki te przeznacza głównie na działalność bieżącą, a nie na inwestycje. Na ten pierwszy cel pożycza 56,6% przedsiębiorców, natomiast w celach inwestycyjnych pożycza 45,6%.

Z praktyki firm, zatrudniających od 0-9 osób wynika, że wspierają się instrumentami zewnętrznymi, lecz najczęściej korzystają ze wsparcia kredytem w sposób okazjonalny. Ponad 73% mikroprzedsiębiorców uruchamia zewnętrzne środki finansowe wyłącznie w określonych sytuacjach, najwięcej, bo 40,1% ankietowanych sięga po nie tylko przy okazji inwestycji lub dla bezpieczeństwa regulowania swoich bieżących wydatków.

Finansowanie mikroprzedsiębiorstw w sektorze bankowym

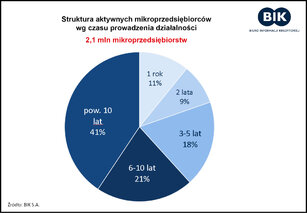

Z obserwacji BIK wynika, że tylko 25% mikroprzedsiębiorstw funkcjonujących na rynku 5 i 10 lat korzysta z kredytu, natomiast tylko 10% mikroprzedsiębiorców funkcjonujących na rynku krócej niż 3 lata posiada kredyt.

Zagadnienie aktywności firm na polskim rynku kredytowym, należy także rozpatrywać w kontekście przeżywalności firm. Z opracowania BIK na podstawie danych z CEiDG wynika, że średnia przeżywalność firm wynosi ok. 35% w okresie pięciu lat. Z kolei rocznie nową działalność zaczynało w ostatnim okresie ok. 250 tys. mikroprzedsiębiorstw.

W oparciu o powyższe dane, analitycy BIK oszacowali zainteresowanie kredytami bankowymi w przyszłości.

- Gdyby przyjąć, że docelowo 25% mikroprzedsiębiorców korzystać będzie z kredytu bankowego, który udzielony zostanie po 3 latach działalności oraz zakładając, że co roku działalność gospodarczą rozpoczyna 250 tys. mikroprzedsiębiorstw, z których przetrwa 3 lata na rynku - 60%, to co roku ok. 37,5 tys. nowych mikroprzedsiębiorców na polskim rynku będzie finansowała swoją działalność kredytem bankowym – mówi prof. Waldemar Rogowski, główny analityk kredytowy BIK. Należy przy tym dodać, że przedsiębiorcy sięgają również po inne źródła finansowania zewnętrznego niż kredyty bankowe.

- Obecnie mamy nie tylko rynek kredytowy, ale fundusze pożyczkowe, czy finansowanie społecznościowe. W przypadku start – upów również VC/PE czy Seed Funds – dodaje prof. Rogowski.

Dualizm finansowania prywatnego i firmowego

BIK gromadzi informacje o historii kredytowej zarówno osób prywatnych (Baza BIK Klient Indywidualny), jak i firm oraz innych podmiotów (Baza BIK Przedsiębiorca). Aktualnie w bazie BIK Przedsiębiorca znajduje się informacja o historii kredytowej łącznie 1,1 mln firm, rolników i innych podmiotów, w tym o 712 tys. mikroprzedsiębiorców prowadzących działalność gospodarczą.

W oparciu o powyższe dane BIK ocenia, że 8/10 mikroprzedsiębiorców wykorzystuje prywatne kredyty konsumpcyjne i hipoteczne oraz pożyczki hipoteczne do częściowego finansowania swojej działalności gospodarczej.

- Wśród mikroprzedsiębiorców obserwujemy zjawisko wzajemnego przenikania się finansowania prywatnego z firmowym. Należy uznać to za cechę charakterystyczną dla sposobu myślenia polskich mikroprzedsiębiorców o finansowaniu swojej działalności biznesowej z obu źródeł. Analizując zatem dane dotyczące poziomu korzystania przez mikroprzedsiębiorców z finansowania bankowego, należy pamiętać, by zadłużenie firmowe tego segmentu firm oceniać kompleksowo i całościowo- zauważa główny analityk kredytowy BIK oraz wskazuje na możliwość wielopłaszczyznowej analizy, opartej o ocenę historii kredytowej samej firmy jak i jej właściciela jako kredytobiorcy prywatnego. – Ponadto kompleksowość analizy powinna być wsparta danymi alternatywnymi z innych niż kredytowe sektory, m.in. raportem BIG InfoMonitor o moralności płatniczej w stosunku do partnerów biznesowych – dodaje prof. Rogowski.

* GUS, Działalność gospodarcza przedsiębiorstw o liczbie pracujących do 9 osób w 2016 r., 03.10. 2017 r.

** Badanie na zlecenie BIK, pt. „Kondycja kredytowa jednoosobowych działalności gospodarczych”, Keralla Research, listopad 2017. Badanie przeprowadzone na ogólnopolskiej, reprezentatywnej próbie losowo-warstwowej wśród N=400 aktywnych jednoosobowych działalności gospodarczych, działających minimum 12 m-cy (podmioty rejestrowane w CEiDG), metoda CATI.

[1] Określenie sektora hotelarskiego oraz gastronomicznego (ang. Hotel, Restaurant, Catering/Café)