19.11.2019 09:16

Dziura w portfelu Polaków powiększyła się w kwartał o ponad 2 mld zł do 78,7 mld zł

Po spokojniejszym drugim kwartale, w kolejnym licznik przeterminowanych płatności znów przyspieszył. Kwota zaległości wzrosła o ponad 2 mld zł do 78,7 mld zł, a lista osób, które mają problemy wydłużyła się o prawie 31 tys. osób, których jest już niemal 2,83 mln – wynika z danych Rejestru Dłużników BIG InfoMonitor oraz bazy Biura Informacji Kredytowej. Im więcej niesolidnych dłużników, tym bardziej radykalne opinie społeczeństwa na ich temat. Przed trzema laty osoby nieradzące sobie ze spłatą zobowiązań źle postrzegało mniej niż 45 proc. badanych, podczas gdy teraz jest to już ponad 51 proc. Sami dłużnicy również mają niską samoocenę, uważają się za osoby słabe, bierne, leniwe i pozbawione motywacji – wynika z badań przeprowadzonych przez Stowarzyszenie Program Wsparcia Zadłużonych w partnerstwie z BIG InfoMonitor.

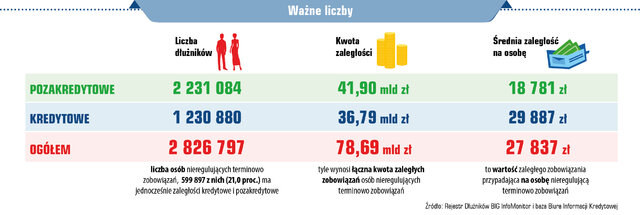

Zaległości konsumentów powstają w wyniku opóźniania o min. 30 dni płatności na co najmniej 200 zł, wśród których znajdują się raty kredytów, pożyczek, zaległe czynsze, ubezpieczenia, rachunki telefoniczne, alimenty, koszty sądowe czy też zobowiązania wobec firm windykacyjnych. Dane obejmują zaległości wpisane do Rejestru Dłużników BIG InfoMonitor oraz opóźnienia kredytów w BIK. Na koniec września łączna wartość zadłużenia Polaków, po wzroście o 2,7 proc., wyniosła niemal 78,69 mld zł, a liczba dłużników zbliża się do 2,83 mln osób (2 826 797, po zmianie o 1,1 proc.).

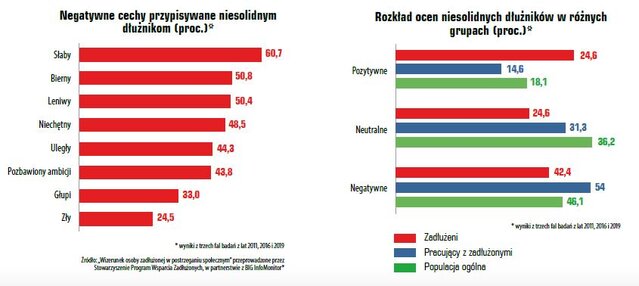

Dłużnicy, poza tym, że mają problemy finansowe, wynoszące przeciętnie ponad 27,8 tys. zł na osobę, mają też złą samoocenę. Negatywnie są również postrzegane przez społeczeństwo – wynika z badania Wizerunek Osoby Zadłużonej, przeprowadzonego przez Stowarzyszenie Program Wsparcia Zadłużonych w partnerstwie z BIG InfoMonitor*. Z przedstawionego w badaniu respondentom zestawienia siedmiu przeciwstawnych cech: pracowity-leniwy, dominujący-uległy, chętny-niechętny, ambitny-pozbawiony ambicji, mocny-słaby, aktywny-bierny oraz mądry-głupi – opisujących postać niesolidnego dłużnika, ogół respondentów zdecydowanie częściej wybiera te negatywne. Przede wszystkim postrzegają dłużników jako osoby słabe, bierne i leniwe.

Podobnie wartościują się sami dłużnicy, wymieniając jako nadrzędne cechy: słabość, brak chęci i lenistwo. Udział ocen negatywnych ma przewagę. – Nie ma wątpliwości, że im gorzej osoba ocenia siebie, swoje zasoby i możliwości, im bardziej pesymistycznie widzi swoje szanse, tym trudniej zmobilizować ją do aktywnego działania, np. poszukiwania pomocy. Osoby zadłużone mają też świadomość jak negatywnie są postrzegane przez innych, np. wierzycieli, osoby najbliższe, itd. To wszystko razem działa jak samospełniająca się przepowiednia. Kiedy wiem, że tak mnie widzą i nie spodziewają się po mnie niczego dobrego, to nawet nie próbuję ich wyprowadzić z błędu, zaskoczyć czymś pozytywnym – mówi Roman Pomianowski, który promuje wykorzystanie teorii wyuczonej bezradności w pomaganiu osobom zadłużonym i uzależnionym ze Stowarzyszenia Program Wsparcia Zadłużonych.

W konsekwencji, gdy pojawiają się poważne kłopoty finansowe wśród dłużników dominuje postawa, zagubienia i bierności oraz chęć ucieczki od problemów. Trzecim najczęściej spotykanym podejściem jest agresja i roszczeniowość, a jedynie 10 proc. to osoby zgodne i racjonalnie poszukujące rozwiązań – wynika z innych badań Stowarzyszenia Program Wsparcia Zadłużonych.

– Z drugiej strony negatywne postrzeganie niesolidnych dłużników przez otoczenie ma przełożenie na niższe zaangażowanie w pomoc tym osobom. W stwierdzonym w badaniu obrazie standardowego dłużnika – „stereotypie” brakuje tzw. mocnych stron, „punktów zaczepienia” koniecznych do budowania z nimi zwykle długofalowej relacji na wychodzenie z zadłużenia – podkreśla Roman Pomianowski.

Jednocześnie można zaobserwować, że społeczeństwo radykalizuje się w ocenie dłużników. Gdy w 2016 r. nieradzących sobie z finansami źle oceniało 45 proc. badanych, 24 proc. opisywało ich cechami pozytywnymi, a ponad 31 proc. nie miało zdania, to po trzech latach jedynie co szósta osoba (16,5 proc.) pozostaje neutralna. Prawie 52 proc. postrzega ich negatywnie, a 31 proc. pozytywnie. – Przybyło osób oceniających dłużników negatywnie, ale także patrzących na nich pozytywnie. Może to wynikać z wielu elementów, rosnącej liczby osób nieradzących sobie z finansami, kontaktu z nimi, własnych doświadczeń w tym względzie, czy wpływu zmieniającego się prawa, które staje się przychylniejsze dłużnikom, np. skrócenie z 10 do 6 lat terminu przedawnienia, zliberalizowanie prawa o upadłości konsumenckiej – zwraca uwagę Sławomir Grzelczak, prezes BIG InfoMonitor.

Wzrost liczby niesolidnych dłużników przełożył się na podwyższenie Indeksu Zaległych Płatności Polaków. Z punktu widzenia solidności płatniczej, im jest on niższy, tym lepiej. Wskaźnik pokazuje bowiem, ile osób z problemami finansowymi przypada na 1000 dorosłych mieszkańców kraju. W III kwartale doszedł on do 89,8 pkt. z 88,7 pkt. na koniec czerwca. Oznacza to, że obecnie na każdy 1000 osób 90 ma kłopoty z płatnościami. Zmiana jest głównie efektem wysokiej liczby nowych niesolidnych kredytobiorców. Przez kwartał w BIK przybyło prawie 50 tys. osób opóźniających spłatę rat o min. 30 dni. Obecnie takich kredytobiorców jest ponad 1,23 mln. – 30 dniowe opóźnienie, to jednak jeszcze okres, z którego wiele osób szybko wychodzi, a pojawiające się problemy mają przejściowy charakter. Sytuacja nie rokuje dobrze, gdy opóźnienia przedłużają się do ponad 90 dni – zwraca uwagę Sławomir Grzelczak, prezes BIG InfoMonitor. Z kolei w Rejestrze Dłużników BIG InfoMonitor, gdzie wpisywani są niepłacący czynszu, rachunków za telefon i internet, telewizję kablową, alimentów, kar za jazdę bez ważnego biletu, opłat sądowych, ubezpieczeń, rat pożyczek czy długów wobec firm windykacyjnych przybyło ponad 27,6 tys. osób do 2,23 mln osób. Jedna piąta osób ma jednocześnie zaległości w obu bazach.

Ważne liczby

Łączna kwota zaległych zobowiązań Polaków, zgromadzonych w Rejestrze Dłużników BIG InfoMonitor oraz w BIK, wyniosła na koniec września 2019 – 78 689 997 056 zł. Od końca II kw. br. odnotowano wzrost o 2 042 122 237 zł (ponad 2 mld zł). Wartość długów kredytowych zwiększała się w tym czasie o 1 361 105 046 zł (3,8 proc.) do 36 787 692 191 zł, a pozakredytowych o 681 017 192 zł (1,7 proc.) do 41 902 304 865 zł.

O 1,5 proc. (424 zł) wzrosła średnia kwota zaległości przypadająca na osobę i na koniec września wyniosła 27 837 zł. Ze względu na wyższe wartości kredytów niż innych zobowiązań, średnia zaległość jest wyższa w przypadku przeterminowanych płatności kredytowych i wynosi obecnie 29 887 zł na osobę. W ostatnich trzech miesiącach kwota ta spadła o 110 zł (– 0,4 proc.), podczas gdy pozakredytowa wzrosła i wyniosła na koniec czerwca 18 781 zł (wzrost o 0,4 proc.).

W porównaniu z II kw. łączna liczba niesolidnych dłużników podwyższyła się o 30 743 osób i wyniosła na koniec września 2 826 797, 635 167 z tych osób, czyli 22,5 proc. ma jednocześnie zaległości kredytowe oraz pozakredytowe. Odsetek ten oscylujący od wielu kwartałów wokół 21 proc. tym razem podwyższył się. Kolejną zmianą jest nieznaczny spadek udziału mężczyzn wśród dłużników. Obecnie stanowią oni 61,4 proc. ogółu. W ostatnich trzech miesiącach odsetek ten zmalał o 0,1 pkt. proc., a w ciągu roku o 0,2 pkt. proc. Mężczyźni dominują i mają również wyższe zaległości niż kobiety, bo należy do nich 66,8 proc. sumy przeterminowanych zobowiązań. Ta jednak też spada. Kwartał temu wynosiła 67 proc., a rok temu 67,6 proc.

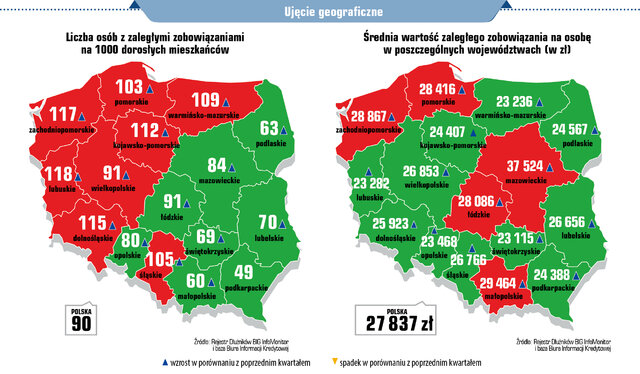

Ujęcie geograficzne

W ujęciu geograficznym średnia wartość zaległego zobowiązania przypadająca na osobę podwyższyła się we wszystkich województwach, najbardziej w mazowieckim o 881 zł (2,4 proc.), warmińsko-mazurskim 479 zł (2,1 proc.) i kujawsko-pomorskim 482 zł (2 proc.). Średnia zaległość przypadająca na osobę wciąż jest najwyższa na Mazowszu, gdzie wynosi już 37 524 zł (wzrost o 881 zł, 2,4 proc.). Na kolejnych pozycjach, ale już z dużo niższymi kwotami są Małopolska, gdzie po wzroście o 361 zł jest to 29 464 zł oraz województwo zachodniopomorskie – 28 867 zł (zmiana o 182 zł). Te trzy województwa niezmiennie utrzymują się na podium regionów z najwyższymi przeciętnymi zaległościami.

Liczba osób z przeterminowanymi płatnościami przypadająca na 1000 dorosłych mieszkańców nie zmieniła się tylko na Podkarpaciu, które zresztą ma najmniej, bo jedynie 49 niesolidnych dłużników przypadających na 1000 dorosłych mieszkańców. Statystyki te w trzecim kwartale najbardziej pogorszyły się w woj. warmińsko-mazurskim oraz łódzkim, gdzie przybyły po dwie osoby z problemami.

Rekord pod tym względem wciąż należy do woj. lubuskiego, gdzie takich osób jest już 118. Nieznacznie ustępuje mu tylko zachodniopomorskie, gdzie jest 117 niesolidnych dłużników na 1000 mieszkańców. Niewiele mniejszy udział osób w kłopotach ma też Dolny Śląsk – 115. Czwarte w zestawieniu jest kujawsko-pomorskie, ze 112 osobami na 1000. Statystyki przekraczające 100 osób ma też Warmia i Mazury, Górny Śląsk oraz Pomorze.

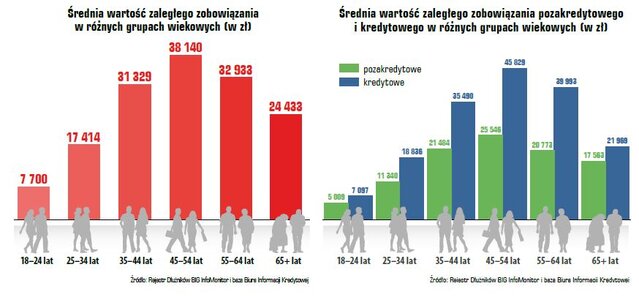

Przeciętna zaległość w różnych grupach wiekowych

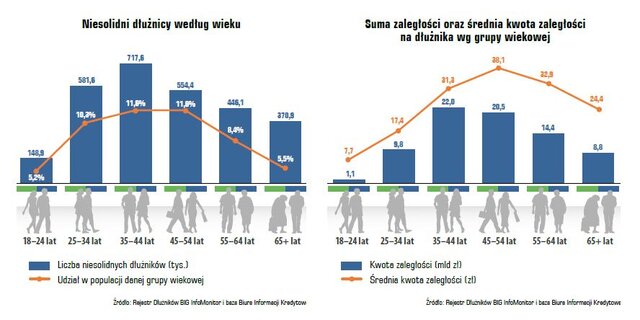

Przeciętna zaległość w trzecim kwartale wzrosła we wszystkich przedziałach wiekowych. W najmniejszym stopniu w grupie wiekowej 35–44 lata, o 0,5 proc. (149 zł), a w największym stopniu o prawie 9 proc. (607 zł) wśród młodych 18-24 latków. Jest to spora odmiana po tym jak w poprzednich kwartałach najwyższe wzrosty dotykały osoby po 64 roku życia. Ponad 3 proc. zwiększyły się też zaległości kolejnego pokolenia 25-34 latków (541 zł do 17 414 zł). Po 1,5 proc. wzrosły przeciętne zaległości 45-54 latków oraz 55-64 latków. Osoby w wieku 45-54 lat utrzymują najwyższy poziom przeciętnej zaległości. Obecnie jest to 38 140 zł, o ponad 5200 zł więcej niż kolejne w zestawieniu pokolenie 55-64 latków.

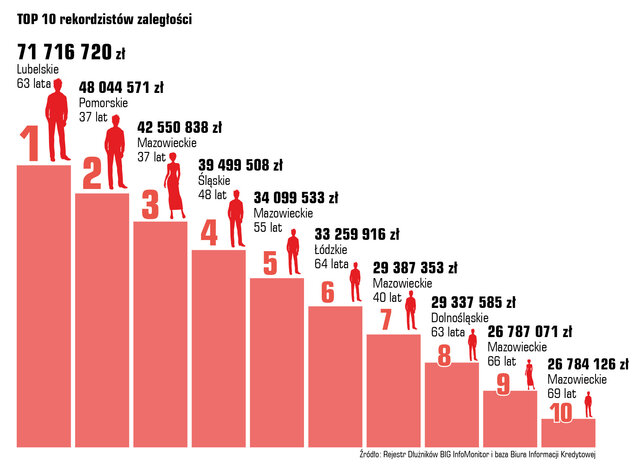

Rekordziści Polski

W ciągu kwartału nie zmieniła się pierwsza 10. osób najbardziej zadłużonych, co najwyżej część jest starsza o rok, co podniosło średnią wieku z 54 lat do blisko 54,5 roku, a w wyniku naliczanych odsetek i niewykluczone, że nowopowstających i nowo dopisywanych zaległości, ich suma wzrosła o ponad 7,6 mln zł. Na czele zestawienia nadal jest 63 letni mężczyzna z woj. lubelskiego, który ma już ponad 71,7 mln zł przeterminowanych zobowiązań, o 0,8 mln zł więcej niż w drugim kwartale. Drugi to również tak jak wcześniej mężczyzna z woj. pomorskiego, ale ma już 37, a nie 36 lat i ponad 48 mln zł. Na trzecim miejscu jest jedna z dwóch kobiet obecnych w pierwszej 10. Zaległości 37-latki zwiększyły się z 40,9 mln zł do prawie 42,6 mln zł. Dłużniczka pochodzi z Mazowsza, tak jak połowa z dziesiątki rekordzistów, co zdecydowanie przekłada się to na poziom zaległości tego regionu na tle pozostałych województw.

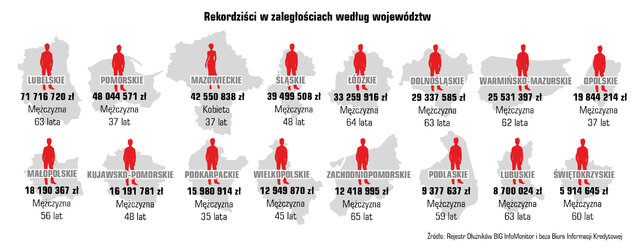

Rekordziści w województwach

W wojewódzkim rankingu rekordzistów, średnia wieku podwyższyła się o 2,5 roku i wynosi obecnie 52,5 roku, głównie za sprawą innego dłużnika na Warmii i Mazurach, 42 latka z zaległością 6,3 mln zł zastąpił 62 latek z kwotą 25,5 mln zł. Na miejscach liderów tak jak dotychczas jest tylko jedna kobieta z woj. mazowieckiego. Łączna kwota zaległości wojewódzkich rekordzistów w porównaniu z II kw. br. wzrosła z 384 128 781 zł do 409 508 982 zł.

Kwota zadłużenia i liczba dłużników w województwach

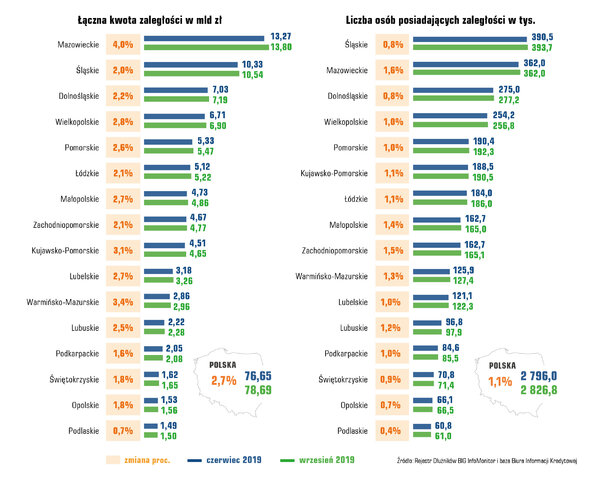

Nadal najwyższe wartości niespłacanych zobowiązań kredytowych i pozakredytowych przypadają na Mazowsze (13,80 mld zł), Górny Śląsk (10,54 mld zł) oraz Dolny Śląsk (7,19 mld zł). Z kolei najmniejszą wartość zaległości mają mieszkańcy woj.: podlaskiego (1,50 mld zł), opolskiego (1,56 mld zł) oraz świętokrzyskiego (1,65 mld zł).

W ciągu III kw. we wszystkich województwach zwiększyła się łączna wartość zaległego zadłużenia Polaków, najbardziej w: mazowieckim (o 4 proc.), warmińsko-mazurskim (o 3,4 proc.) oraz kujawsko-pomorskim (o 3,1 proc.). Najmniej długi zwiększyły się na Podlasiu (0,7 proc.) i Podkarpaciu (1,6 proc.).

Co do liczby niesolidnych dłużników, to tym razem przybyło ich we wszystkich województwach, choć na Podlasiu bardzo nieznacznie, bo jedynie 225 osób. Największe zmiany nastąpiły na Mazowszu i Pomorzu Zachodnim (1,6 i 1,5 proc.). Najwięcej osób z problemami finansowymi według baz BIG InfoMonitor i BIK wywodzi się z: Górnego Śląska – 393,7 tys., Mazowsza – 367,8 tys. oraz Dolnego Śląska – ponad 277 tys. Znacząca liczba dłużników zamieszkuje także Wielkopolskę – 256,8 tys. osób. W pozostałych regionach nigdzie ich liczba nie przekracza 200 tys. osób, ale należy zwrócić uwagę, że Pomorze i woj. kujawsko-pomorskie są coraz bliżej tej granicy.

*Badanie zrealizowane przez Stowarzyszenie Program Wsparcia Zadłużonych ankietą internetową( CAWI) oraz ankietami tradycyjnymi (PAPI) na próbie 1994 dorosłych mieszkańców Polski w trzech grupach: osób zadłużonych, osób pracujących z zadłużonymi, populacji ogólnej. Realizowane było w trzech okresach, w latach 2011, 2016 i 2019. Partnerem badań jest BIG InfoMonitor. Pełny raport z badania dostępny jest na stronie - http://programwsparcia.com/wp-content/uploads/2019/11/Badanie_Wizerunek-osoby-zadłużonej-w-postrzeganiu-społecznym-na-stronę-SPWZ.pdf

Informacje przedstawione w publikacji pochodzą z Rejestru Dłużników BIG InfoMonitor oraz Biura Informacji Kredytowej. Dotyczą wyłącznie zaległości osób fizycznych na minimum 200 zł, przeterminowanych o co najmniej 30 dni, wcześniejsze publikacje dotyczyły opóźnień 60 dniowych. Zmiana metodologii jest wynikiem nowych regulacji prawnych pozwalających wpisać dłużnika do BIG po 30 dniach opóźnienia od wyznaczonego terminu płatności. W aktualnym Newsletterze InfoDług materiał i wyliczenia oparte są o dane z końca września 2019 r.

Załączniki

Diana Borowiecka

Główny Specjalista Departament Marketingu i PR

BIG InfoMonitor

+48 22 486 56 46

+48 607 146 583

diana.borowiecka@big.pl