14.01.2019 09:43

Ponad 6,5 tysiąca osób ogłosiło upadłość w 2018 r.

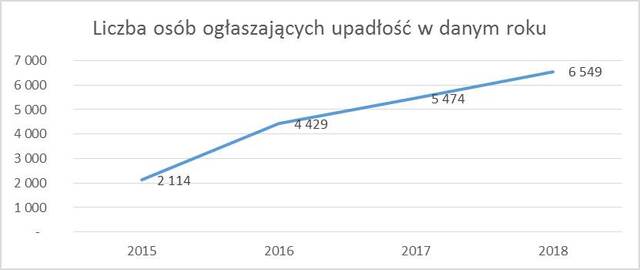

W ubiegłym roku upadłość konsumencką ogłosiło o jedną piątą więcej osób niż w 2017 r. i trzykrotnie więcej niż w 2015 r. 6 549 osób, które zbankrutowały w 2018 r. miało według bazy BIK oraz Rejestru Dłużników BIG InfoMonitor nieopłacone zobowiązania na ponad 732 mln zł. Najczęściej po upadłość konsumencką sięgają mieszkańcy województw: mazowieckiego, śląskiego oraz małopolskiego, większość stanowią kobiety, co czwarty bankrut ma między 36-45 lat, ale powoli rośnie udział dłużników po 56 roku życia.

Z Mazowsza (20 proc.), Śląska (11,8 proc.) i Małopolski (8,4 proc.) pochodzi dwóch na pięciu bankrutujących konsumentów i posiadają oni połowę widocznych w BIK i BIG InfoMonitor zaległości osób ogłaszających upadłość. - Również uwzględniając relacje ogłaszanych upadłości do liczby mieszkańców danego województwa, rozwiązanie to najchętniej jest wykorzystywane na Mazowszu. Na kolejnych pozycjach, przy takim podejściu znajdują się jednak woj. kujawsko-pomorskie, świętokrzyskie, podkarpackie i podlaskie. Sytuacja może zaskakiwać, biorąc pod uwagę, że według naszych danych w Świętokrzyskiem, na Podkarpaciu i Podlasiu, odsetek osób opóźniających spłatę kredytów i bieżących rachunków jest niewysoki w porównaniu z resztą kraju – zwraca uwagę Sławomir Grzelczak, prezes BIG InfoMonitor.

Źródło: BIG InfoMonitor, BIK, dane z Monitora Sądowego i Gospodarczego

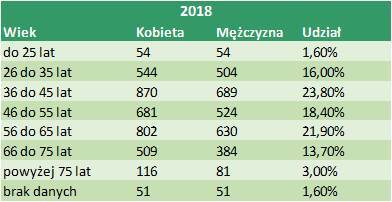

Wśród decydujących się na upadłość niezmiennie utrzymuje się przewaga kobiet - ponad 55 proc. Inna prawidłowość to fakt, że blisko co czwarta osoba korzystająca z tego rozwiązania ma między 36 a 45 lat. Ale już rekordziści z milionowymi długami, których jest ponad dziewięćdziesięciu są nieco starsi, bo średnio mają ponad 47 lat. - Widać również, że przybywa bankrutujących, którzy ukończyli 56 lat. O ile w pierwszym roku obowiązywania nowych zasad upadłości w 2015 r. było ich niecałe 32 proc. w minionym roku stanowili już prawie 39 proc. – mówi Sławomir Grzelczak.

Źródło: BIG InfoMonitor, BIK, dane z MSiG

Systematycznie spada natomiast średnia kwota zaległości osób ogłaszających bankructwo. Jak wynika z danych BIK oraz BIG InfoMonitor w zeszłym roku było to niecałe 142 tys. zł, czyli o 15,5 tys. zł mniej niż rok wcześniej i niemal 96 tys. zł mniej niż w 2015 r.

Na tle długów rekordzistów to wyjątkowo niewiele. Zeszłoroczna rekordzistka, która ogłosiła upadłość w wieku 54 lat nie spłaciła kredytu o wartości 8,3 mln zł, kolejny rekordzista - mężczyzna, w momencie korzystania z procedury upadłości miał 48 lat i długi w bankach dochodzące do 5,3 mln zł. Oboje są mieszkańcami woj. mazowieckiego. Na kolejnej pozycji uplasował się 68-letni mężczyzna z Małopolski, nie spłacił co najmniej pięciu kredytów na sumę 4,3 mln zł.

Źródło: BIG InfoMonitor, BIK, dane z MSiG

Długi osób, które w 2018 r. ogłosiły upadłość, widoczne w bazach BIK i BIG InfoMonitor, wyniosły 732,4 mln zł. 53 mln zł z tego stanowiły zobowiązania zgłoszone do Rejestru Dłużników BIG InfoMonitor, wśród których są m.in. kwoty wpisane przez firmy pożyczkowe, wyroki sądowe nakazujące zwrot długów, długi zgłoszone przez firmy windykacyjne, zaległe alimenty i długi wobec sądów. Większość, bo 679,4 mln zł to kredyty. 211 zeszłorocznych bankrutów miało na koncie wyłącznie kredyty mieszkaniowe o wartości 102,4 mln zł. 520 osób spłacało równolegle kredyty konsumpcyjne i mieszkaniowe na sumę 270,7 mln zł, ale najwięcej – 3 743 osoby posiadały ponad 306 mln zł kredytów konsumpcyjnych, o przeciętnej wartości 81 826 zł.

Źródło: BIG InfoMonitor, BIK, dane z MSiG

W pierwszym roku obowiązywania zliberalizowanych przepisów, czyli w 2015 r. upadłość ogłosiło ponad 2,1 tys. osób, rok później już ponad dwa razy więcej (4,4 tys.), w 2017 r. niecałe 5,5 tys., a w minionym roku 6,55 tys. osób, czyli o 20 proc. więcej niż rok wcześniej i 50 proc. więcej niż w 2017 r.

Źródło: BIG InfoMonitor, BIK, dane z MSiG

Kwota długów osób bankrutujących, widoczna w bazach BIK i BIG InfoMonitor, to po czterech latach 2,46 mld zł. Nie ma wątpliwości, że na szali przesądzającej o upadłości 18 567 osób leży znacznie wyższa suma, bowiem ok. 30 proc. w chwili ogłaszania upadłości nie miało na koncie żadnego kredytu, a 21 proc. bankrutujących osób nie miało widocznych przeterminowanych długów w żadnej z wymienionych baz.

Co to jest upadłość konsumencka?

Obecnie upadłość konsumencka to postępowanie sądowe przewidziane dla osób fizycznych, nieprowadzących działalności gospodarczej. Mogą z niej korzystać osoby, które stały się niewypłacalne - nie mają pieniędzy na bieżące rachunki, zakup artykułów codziennego użytku oraz spłatę kredytów czy pożyczek. W kłopoty wpadły ze względów losowych. Ogłoszenie upadłości konsumenckiej oznacza utratę wszystkiego, co się posiada. Prawo przewiduje jedynie wydzielenie ogłaszającemu bankructwo kwoty na wynajem mieszkania na okres od 12 do 24 miesięcy. W wyjątkowych okolicznościach w grę wchodzi zachowanie nieruchomości, ale pod warunkiem, że zgodzą się na to wierzyciele. Ogłaszający upadłość ma obowiązek wykonywania zatwierdzonego przez sąd planu spłaty wierzycieli, który może być realizowany do 36 miesięcy. W tym czasie nie można rozporządzać majątkiem w sposób, który mógłby zagrozić realizacji planu spłaty wierzycieli, np. zaciągać kredytów czy wyprzedawać majątku. Upadłość konsumencka nie umarza alimentów ani rent odszkodowawczych, sądowych kar grzywny i obowiązku naprawienia szkody oraz zadośćuczynienia za wyrządzone krzywdy.

Załączniki

Diana Borowiecka

Główny Specjalista Departament Marketingu i PR

BIG InfoMonitor

+48 22 486 56 46

+48 607 146 583

diana.borowiecka@big.pl