16.08.2018 09:00

Nie chcę być w rejestrze dłużników, ale i tak nie płacę!

Obecność w rejestrze dłużników? – Nie. Wolę od razu spłacić dług – odpowiada czterech na pięciu Polaków, a tylko co 25. osoba w żadnej sytuacji nie byłaby skłonna do zapłaty. Mimo obaw przed wpisem, w BIG InfoMonitor znajduje się obecnie ponad 2,3 mln konsumentów z zaległościami wynoszącymi łącznie prawie 41,2 mld zł.

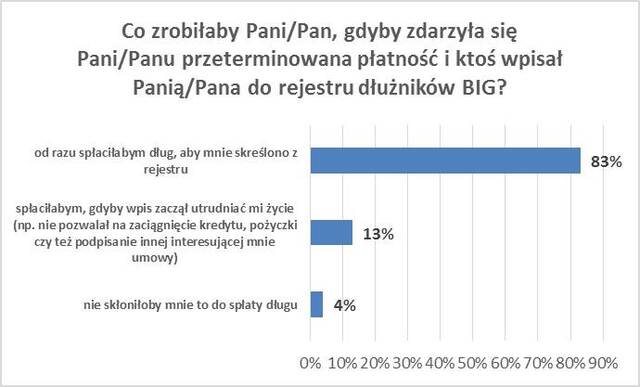

Świadomość, że nasze dane mogą trafić na tablicę ogłoszeń, jaką są rejestry dłużników prowadzone przez biura informacji gospodarczej, nie są Polakom obojętne. Aż 83 proc. z nas na wieść o tym, że mogą się znaleźć w BIG z negatywnym wpisem, zdecydowałoby się spłacić dług, aby wykreślono ich z tego rejestru. Nie każdego jednak przekonałby taki argument. Jak wynika trzeciej edycji badania Moralność Finansowa Polaków*, przeprowadzonego przez Konferencję Przedsiębiorstw Finansowych, w partnerstwie z BIG InfoMonitor, Ferratum Bank oraz Everest Finanse, 13 proc. ankietowanych sięgnęłoby po pieniądze dopiero gdyby wpis do BIG faktycznie utrudniał im życie np. blokując dostęp do kredytu czy zakupów. A to standardowa procedura w bankach i firmach pożyczkowych czy telekomach, które zaglądają do BIG sprawdzając, na ile ich potencjalny klient jest ryzykowny. Badanie pokazuje, że co 25. badany (4 proc.) nie byłby skłonny do spłaty zaległości w żadnej sytuacji.

Źródło: KPF, BIG InfoMonitor, Ferratum Bank, Everest Finanse, próba 1000

– Biura gromadzące informacje o dłużnikach są względnie nowymi instytucjami w naszym kraju, towarzyszącymi gospodarce rynkowej. Ich zadaniem jest dostarczanie informacji niezbędnych do pełnej i wiarygodnej oceny wypłacalności konsumenta czy firmy. Działania te służą usprawnieniu wymiany gospodarczej i przeciwdziałają zatorom płatniczym – mówi prof. dr hab. Anna Lewicka-Strzałecka z Polskiej Akademii Nauk, autorka trzech edycji raportu Moralność Finansowa Polaków. – Wymuszając praktykowanie płatniczej rzetelności, stanowią swoistą protezę dla autentycznej cnoty -rzetelności finansowej – podkreśla.

Skuteczność BIG-ów, przynajmniej w deklaracjach badanych prezentuje się całkiem nieźle. Nie ma wątpliwości, że gdyby nie możliwość upublicznienia danych konsumentów, czy firm przeciągających płatności, problem nieregulowanych zobowiązań byłby znacznie większy. Na koniec lipca kwota zobowiązań przeterminowanych o min. 30 dni wyniosła prawie 41,2 mld zł mld zł. Mowa tu np. o zaległościach z tytułu niezapłaconych rachunków za telefon, media, niespłaconych rat pożyczek, czy też zobowiązań wobec sądów lub Funduszu Alimentacyjnego. Przeterminowane długi ma obecnie 2,3 mln konsumentów. Choć jest to ponad 6 proc. dorosłej populacji Polaków, wiedzę o istnieniu BIG-ów ma znacznie więcej osób. O biurach gromadzących informacje o dłużnikach słyszało niemal trzech na czterech ankietowanych. O ich istnieniu nie wie nieco więcej niż co czwarty badany (27 proc.).

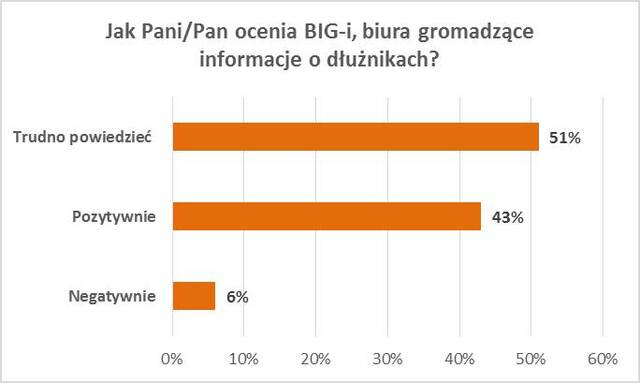

„Znam”, nie oznacza jednak, że „wiem co o nich myśleć”. Większość badanych nie chce lub nie potrafi jednoznacznie ocenić BIG-ów. Wśród badanych przeważają jednak oceny pozytywne – 43 proc. wobec 6 proc. wskazań negatywnych.

Źródło: KPF, BIG InfoMonitor, Ferratum Bank, Everest Finanse, próba 1000

Dobra opinia o biurach rośnie wraz wiekiem respondentów. Najlepiej oceniają ich działalność osoby starsze (powyżej 64 lat), spośród których blisko połowa ocenia je pozytywnie. Wśród osób oceniających biura negatywnie, dominują posiadający problemy ze spłatą swoich zobowiązań oraz takie, których gospodarstwo domowe nie radzi sobie ze spłatą zaciągniętej pożyczki lub kredytu.

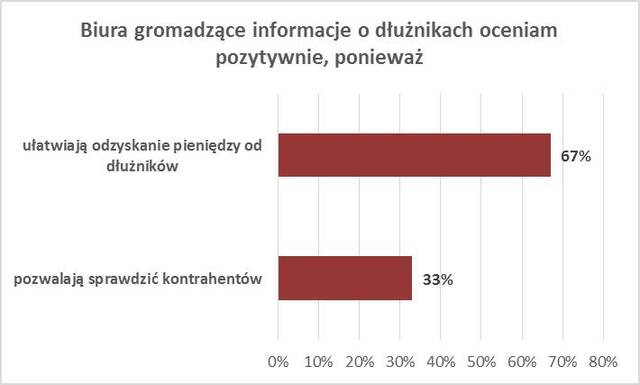

Źródło: KPF, BIG InfoMonitor, Ferratum Bank, Everest Finanse, próba 425

Ankietowani docenili ułatwienie jakie dają BIG-i przy odzyskiwaniu pieniędzy od dłużników. Przekonanie o korzystnej, represyjnej funkcji biur jest dominujące, stwierdziło tak bowiem dwie trzecie badanych. Jedna trzecia badanych wskazała na pomocniczą rolę BIG, pozwalającą uniknąć problemów, których przysparzają nierzetelni kontrahenci.

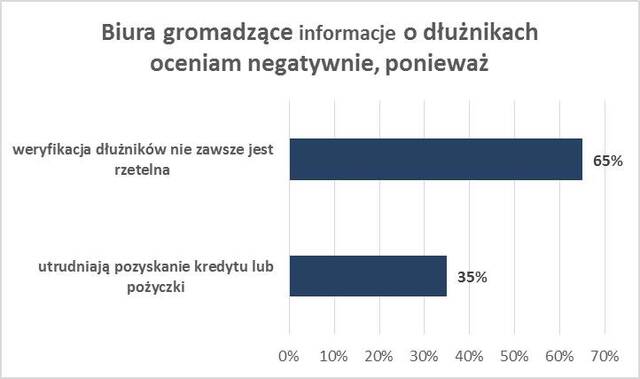

Źródło: KPF, BIG InfoMonitor, Ferratum Bank, Everest Finanse, próba 63

Z kolei osoby postrzegające BIG-i negatywnie, boją się przede wszystkim trafienia do rejestru przez pomyłkę. Obawy takie wyraziło dwie trzecie respondentów. Negatywnie oceniającym BIG-i nie pasuje również zablokowanie poprzez wpis dostępu do kredytu czy pożyczki, choć to właśnie jedna z głównych funkcji BIG-u, która powinna być naturalnym następstwem niesolidności płatniczej.

Badanie Moralność Finansowa Polaków pokazuje również, że rodacy są skłonni usprawiedliwiać naruszanie przez konsumentów norm prawnych i standardów etycznych w niemal jednej czwartej sytuacji. Uważają tak, mimo że sytuacje te narażają na straty Skarb Państwa, banki, ubezpieczycieli, a nawet najbliższych jeśli rodzinne kontakty nie układają się dobrze. – Od 1 do 33 proc. osób przymknie oko na nieetyczne działania takie jak praca na czarno, zawyżanie strat przy ubieganiu się o ubezpieczenie, zatajanie informacji, które mogą przeszkodzić w zaciąganiu kredytu, czy też ukrywanie majątku przed komornikiem egzekwującym np. alimenty - wskazuje Sławomir Grzelczak, prezes BIG InfoMonitor. – Na dodatek skłonność do akceptacji niemoralnych postaw wzrasta, gdy w domu pojawiają się problemy finansowe. Działające mobilizująco na dłużników BIG-i z pewnością mają tu znacząca rolę do odegrania – podkreśla.

Zgodnie z zasadami działania BIG-ów, osoba która spłaci cały dług, znika z rejestru. Na wykreślenie informacji wierzyciel ma do 14 dni, a BIG na uwzględnienie w systemie wprowadzonej zmiany ma do 7 dni. Jeśli któraś ze stron nie dokona koniecznego skreślenia, naraża się na sankcje karne i grzywnę do 30 tys. zł. Po wykreśleniu dłużnika, w BIG nie pozostaje żaden ślad wskazujący na to, że osoba ta czy firma miała wcześniej zaległość.

*Badanie rekonstruujące obraz moralności finansowej przeprowadziła firma Pactor w marcu 2018 r., na ogólnopolskiej, reprezentatywnej 1000-osobowej próbie Polaków w wieku powyżej 18 lat, metodą CATI.