22.08.2017 10:48

Co czwarty Polak uważa, że Kowalski nie powinien ogłaszać bankructwa

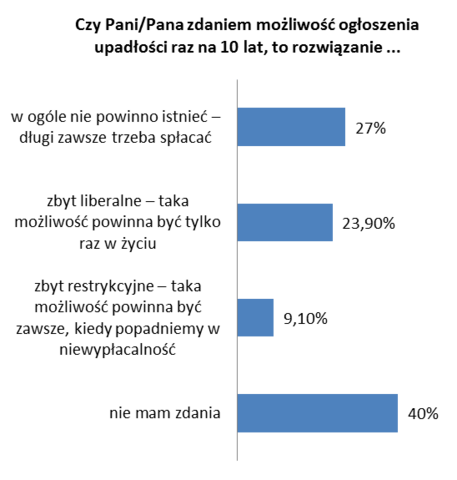

Nowe prawo dotyczące upadłości konsumenckiej działa trzeci rok. W tym czasie pozwoliło sądom ogłosić upadłość 9 358 osób. Tylko w I półroczu 2017 skorzystało z tego rozwiązania 2 758 osób – podają statystyki Ministerstwa Sprawiedliwości. Co na to Polacy? W opinii 27 proc. badanych upadłość konsumencka w ogóle nie powinna istnieć, według 9 proc. jest konieczna zawsze, gdy popadnie się w niewypłacalność, a nie tylko raz na 10 lat jak reguluje to prawo. 40 proc. ankietowanych jeszcze nie ma na ten temat zdania.

W badaniu* Moralność Finansowa Polaków 2017, przeprowadzonym przez Konferencję Przedsiębiorstw Finansowym m.in. w partnerstwie z BIG InfoMonitor, spytaliśmy o opinie na temat regulacji dotyczących upadłości konsumenckiej. Padło pytanie: Czy Pani/Pana zdaniem możliwość ogłoszenia upadłości raz na 10 lat to rozwiązanie: zbyt liberalne, zbyt restrykcyjne, ewentualnie w ogóle nie powinno istnieć.

Źródło: Badanie dla KPF przeprowadzone w partnerstwie z BIG InfoMonitor, Ferratum Bank oraz Lindorff

Jedni upadają drudzy się oburzają

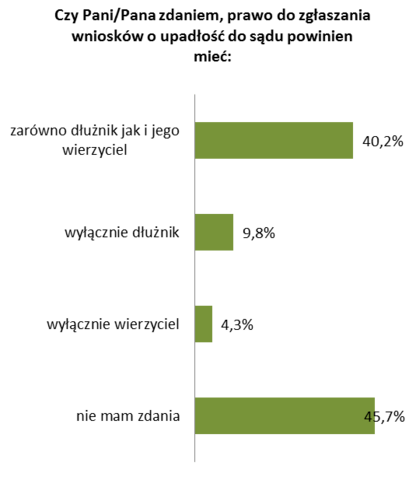

Wyniki badania pokazały, że w polskim społeczeństwie nie ma powszechnego przekonania co do słuszności istnienia instytucji upadłości konsumenckiej w obecnym kształcie. Co czwarty ankietowany jest nieprzejednany – uważa, że długi należy spłacać i ucieczka w upadłość nie powinna wchodzić w grę. Zaś dla zdecydowanej większości osób, które popierają upadłość konsumencką, trudna do zaakceptowania jest stosunkowo częsta możliwość ogłaszania upadłości raz na 10 lat, zamiast raz na całe życie. Jednocześnie aż 40 proc. Polaków wciąż nie ma zdania na temat obowiązujących trzeci rok regulacji. Niemal połowa badanych nie ma też wyrobionej opinii co do tego, kto powinien mieć prawo do ogłaszania upadłości osoby fizycznej. Ale co istotne aż 40,2 proc. dałoby takie prawo zarówno dłużnikowi jak i wierzycielowi. Jedynie niecałe 10 proc. uważa, że powinna to być wyłącznie możliwość dłużnika, tak jak mówi obecna ustawa o upadłości konsumenckiej.

Źródło: Badanie dla KPF przeprowadzone w partnerstwie z BIG InfoMonitor, Ferratum Bank oraz Lindorff

Upadłość konsumencka to postępowanie sądowe przewidziane dla osób fizycznych nieprowadzących działalności gospodarczej, możliwe do wykorzystania raz na 10 lat. Z upadłości mogą korzystać osoby, które stały się niewypłacalne - nie mają pieniędzy na bieżące rachunki, zakup artykułów codziennego użytku oraz spłatę kredytów czy pożyczek. Ogłoszenie upadłości konsumenckiej oznacza utratę wszystkiego, co się posiada. Prawo przewiduje jedynie wydzielenie kwoty na wynajem mieszkania na okres od 12 do 24 miesięcy. W wyjątkowych okolicznościach w grę wchodzi zachowanie nieruchomości, ale pod warunkiem, że zgodzą się na to wierzyciele. W sytuacji, gdy upadły nie zaspokoił wierzycieli z likwidowanego majątku, a jest w stanie regulować płatności, otrzymuje plan spłaty wskazujący, w jakim czasie, ile pieniędzy i komu będzie oddawał z uzyskiwanych dochodów. Plan spłaty może trwać do 36 miesięcy. W wyjątkowych sytuacjach sąd może przedłużyć ten okres o półtora roku. Po tym czasie pozostałe zobowiązania zostają umorzone. Konsument ma „niemal” czystą kartę. Niemal, bo informacja o ogłoszeniu upadłości, pozostaje np. w Biurze Informacji Kredytowej. Co może stanowić problem w momencie gdy upadły będzie chciał wziąć kredyt – nawet, jeśli jego sytuacja finansowa będzie już przedstawiała się dobrze. Upadłość konsumencka nie umarza alimentów, rent odszkodowawczych, sądowych kar grzywny i obowiązku naprawienia szkody oraz zadośćuczynienia za wyrządzone krzywdy.

- Wygląda na to, że obowiązujące prawo jest bardziej liberalne niż oczekiwania społeczeństwa w tym względzie, ale dane Ministerstwa Sprawiedliwości jak na razie nie pozwalają stwierdzić, że instytucja upadłości konsumenckiej jest przez Polaków nadużywana – mówi Sławomir Grzelczak, prezes BIG InfoMonitor. - Dla osób w trudnej sytuacji finansowej upadłość jest drogą do wyjścia na prostą. Jej efektem jest bowiem umorzenie przez sąd części lub całości długów bankrutującego – wyjaśnia.

Blisko 500 upadłości miesięcznie w 2017 r.

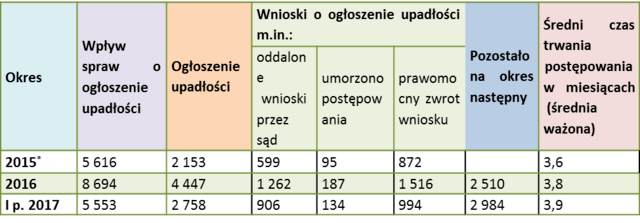

Statystyki resortu sprawiedliwości pokazują, że w ciągu 2,5 roku do sądów wpłynęło 19 863 wniosków, a upadłość ogłoszono w 9 358 przypadków, z czego na pierwszych 6 miesięcy tego roku przypadło 2 758 (pod panowaniem poprzedniej ustawy o upadłości konsumenckiej działającej od 2009 r. dochodziło do 10-14 upadłości rocznie).

Źródło: Ministerstwo Sprawiedliwości

– Dla porównania, w Niemczech czy Wielkiej Brytanii były lata, w których upadłość ogłaszało ponad 100 tys. osób. Trzeba jednak przyznać, że kwoty zaległości osób, które ogłosiły upadłość w 2015 i 2016 r. działają już na wyobraźnię, bowiem tylko niespłacone przez nich kredyty były warte niemal 1 mld zł. Przy czym wśród ogłaszających upadłość kredyty mieszkaniowe i konsumpcyjne miało niecałe 20 proc. bankrutujących, poniżej 60 proc. posiadało wyłącznie kredyty konsumpcyjne, a prawie co czwarty upadał bez bankowego kredytu – mówi Sławomir Grzelczak.

W Polsce statystycznie po myśli wnioskujących, rozpatrywane są trzy na pięć spraw trafiających na wokandę (58 proc.). Pozostałe wnioski są oddalane ( 17 proc.), umarzane (3 proc.), zwracane (20 proc.) lub załatwiane w inny sposób (2 proc.). Nieogłoszenie upadłości może wynikać z ustalenia, że ktoś nie spełnia kryteriów dla jej zastosowania, np. prowadzi działalność gospodarczą, czy też złożył niekompletny wniosek i nie uzupełnił go we wskazanym terminie, ewentualnie sam wycofał dokumenty. Jak podaje MS, prawie 3 tys. z wniosków po czerwcu tego roku przeszło do rozpatrzenia na następny okres. Średni czas trwania postępowania zajmuje obecnie sądom 3,9 miesiąca, wobec 3,6 miesiąca w pierwszym roku obowiązywania przepisów.

Jak ogłosić upadłość?

- Konsument, który jest niewypłacalny i nie jest w stanie płacić swoich zobowiązań, składa do sądu rejonowego wniosek o ogłoszenie upadłości. Za jego złożenie zapłaci 30 zł.

- We wniosku musi wyszczególnić wszystkie swoje dane, zobowiązania, wskazać okoliczności uzasadniające wniosek oraz je uprawdopodobnić, odnotować wszystkich wierzycieli i wierzytelności w tym wierzytelności sporne, podsumować cały majątek (także to, gdzie się on znajduje) oraz oświadczyć, iż nie zachodzą przesłanki negatywne dla ogłoszenia upadłości.

- Sąd podejmuje decyzje, czy zainteresowany kwalifikuje się do tego, żeby ogłosić upadłość. Aby tak się stało, musi przed sądem udowodnić, że w bankructwo popadł nie ze swojej winy, ale z powodów niezależnych, jak choroba kogoś bliskiego, wypadek samochodowy, utrata pracy lub inna nadzwyczajna okoliczność Przed sądem należy przedstawić m.in. rachunki medyczne czy dokumenty od ubezpieczyciela.

*Badanie przeprowadzone na zlecenie Konferencji Finansowych Przedsiębiorstw w Polsce –wykonała firma Pactor na ogólnopolskiej, reprezentatywnej 1000-osobowej próbie Polaków w wieku powyżej 18 lat w kwietniu 2017 r., metodą CATI. Partnerzy badania: BIG InfoMonitor, Ferratum Bank, Lindorff.